近日,马士基突然宣布了对收购全球货代巨头德铁信可(DB Schenker)的兴趣,此消息震动了物流行业。目前德铁信可的估值约在“120亿至150亿欧元之间”(约130亿至162亿美元,以2024年2月21日汇率为准,下同)。

马士基首席执行官柯文胜(Vincent Clerc)表示,“德铁信可进入收购市场,马士基不会视而不见。不论谁收购德铁信可,都会对市场产生极大影响,都会改变物流业格局,区别只在于德铁信可被谁收购。”

德铁信可是德国国有铁路运营商德铁集团旗下物流子公司,已有152年历史,在全球130多个国家设有超过1850个服务网点,员工数达76600余名;2022年营业收入达276.04亿欧元(约298.6亿美元),实现创纪录的18.4亿欧元(约19.9亿美元)息税前利润(EBIT),目前2023年全年业绩未公布。

德铁信可主要为各行业客户提供陆运、空运和海运服务,同时提供全球物流和供应链管理的综合解决方案等一站式货运服务。

虽然德铁信可一直利润丰厚、位列行业前五,但负债累累的德铁集团需要将其出售以筹集资金并更专注铁路业务。在多年的出售传闻之后,2023年12月,德铁集团宣布正式启动德铁信可的出售流程,倾向于将其完全出售给竞争对手或投资者。此前,马士基一直坚称无意收购这家企业,表示不打算涉足货运代理业务,以及德铁信可太大,无法消化吸收。

很多人还记得,2023年11月,马士基在发布令人失望的第三季度财务报告后宣布将裁员至少1万人,使员工总数降至10万人以下,以应对低迷的市场环境。此次,柯文胜表示,马士基未来需要进行更多收购,因为有机发展需要花费太长时间。达飞收购CEVA Logistics已经证明,航运企业可以与第三方物流公司实现协同发展。

据报道,有20多家潜在竞购者表达了收购意向,其中包括DSV、德迅(Kuehne+Nagel)、DHL、马士基、地中海航运(MSC)等物流巨头,以及一些金融投资者。

纵览全球货代、集装箱航运行业的收购、并购案例,交易金额最高的包括MSC以57亿欧元收购Bolloré Group的非洲物流业务100%股权、DSV以46亿美元收购Panalpina(泛亚班拿)、马士基以36亿美元收购利丰物流等,这些都是震荡行业的巨额收购,但金额仍远低于德铁信可约120亿至150亿欧元的估值。

德铁信可的规模远超于之前的收购案,执行风险被认为相当高。而且如果是像马士基、地中海航运(MSC)这样的集装箱航运巨头收购了德铁信可,需要将后者庞大的物流业务整合到自身体系中,整合难度很大。

显然,此前马士基等巨头都已经考虑到了收购德铁信可的巨大难度,但德铁信可出售流程的正式启动,让他们再也坐不住了。

德铁信可收购案

或将决定谁能成为全球最大货代公司

德铁信可在行业中具有举足轻重的地位,此次有意向的收购者也均为全球物流巨头。根据《Transport Topics》公布的2023年全球排行榜,德迅(Kuehne+Nagel)是全球最大的海运及空运货代;DHL位列全球海运货代第三名、空运货代第二名,同时在2023全球物流公司50强中排名第四;DSV位列全球海运货代第四名、空运货代第三名;身为被收购对象的德铁信可位列全球海运货代第五名、空运货代第四名。地中海航运(MSC)、马士基分别是目前全球第一大、第二大班轮公司,同时马士基在2023全球物流公司50强中排名第五。

(图源:华创证券,图中加粗标出的是中国外运)

2023年货量方面,德铁信可海运代理为194万TEU、空运代理为136万吨,货量巨大。被称为“巨头收割机”“收购狂人”的DSV一直被认为是德铁信可最强买家之一,其2023年海运代理货量为267万TEU、空运代理货量为156万吨,一旦收购成功,DSV将成为全球最大的货代公司。

此前,DSV在2019年以约46亿美金收购全球运输和物流服务提供商Panalpina(泛亚班拿),实现了货代业务量规模翻倍增长,当时,泛亚班拿无论是规模还是市场知名度都不逊于DSV;2021年,DSV又以42亿美元收购了Agility的全球综合物流业务。DSV在两年内接连收购了两个强大的竞争对手。

有研究人员表示,DSV具有最高的兼并融合潜力和最低的执行风险。不过据此前伯恩斯坦公司(Bernstein)分析,DSV在经历最近的三次重大收购(UTi、Panalpina和Agility)后,在业务整合过程中解雇了约45%的新员工,这一策略可能会对其收购德铁信可造成阻碍。此前一位DSV高管对45%裁员率这一数据提出了质疑。

也有业内人士认为,在同样出高价的前提下,DHL与德铁信可相同的“德国属性”可能会成为左右这起收购案的关键因素。

一直以来

巨头们通过收购、并购来扩大市场份额

全球货代行业

货代是轻资产业务,进入门槛较低,行业竞争格局分散、集中度较低,2021年全球货代CR4仅为17%,市场参与者主要通过收并购扩大市场份额。

近年来,货代市场的整合并购持续加速,德迅(Kuehne+Nagel)、DHL、DSV等巨头频频出手,不断扩张商业版图、加强核心业务实力,货代市场高度分散的特点也为他们的收购行为提供了可能性和必要性。

以DSV为例:在全球货代行业,与152年历史的德铁信可、134年历史的德迅(Kuehne+Nagel)等相比,只有48年历史的DSV称得上是后起之秀,DSV快速崛起、成长为国际货代龙头企业的重要原因之一就是不断收并购,被称为“誓将并购进行到底”。

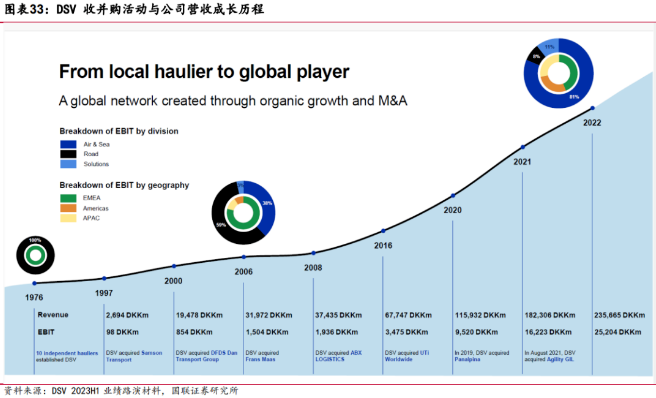

从下图可以看出,多年来随着DSV收并购Samson Transport Co. A/S、DFDS Dan Transport Group A/S、Frans Maas、ABX LOGISTICS、UTi Worldwide、Panalpina(泛亚班拿)、Agility GIL等企业,DSV的营收和利润快速提升,一步一步成为北欧最大运输公司、欧洲陆运之王、实现业务覆盖六大洲、跻身全球五大货代企业……直到现在位列全球海运货代第四名、空运货代第三名。

DSV通过收并购实现了业务的全球拓展,在提升收入的同时,通过不同地区的经营对冲单一区域的经营风险,保障企业稳定运营。

(图源:国联证券研究所)

作为全球最大的海运及空运货代,德迅(Kuehne+Nagel)在横向和垂直领域进行大量的兼并收购和战略合作,使得公司主营领域横跨陆路运输、易腐品运输领域、仓储物流领域、医疗行业、信息技术和航空运输等领域,经营区域从欧洲逐步向北美洲、南美洲、亚洲等市场拓展。

比如2019年,德迅收购加拿大货代公司 Worldwide Perishable Canada(WWP),该公司是加拿大最大的货运代理公司之一,也是全球易腐货物物流的代表性企业。收购之后,德迅加强了在加拿大地区的运输网络以及在北美地区的空运服务。

2021年,德迅收购亚洲领先货代企业APEX International Corporation,从而跻身跨太平洋航线的头部企业。

2023年,德迅宣布收购南非领先的货代公司Morgan Cargo,在非洲等高增长市场实现了扩张。

(德迅拓展全球物流网络的收并购梳理,图源:国联证券研究所)

相比之下,德铁信可在规模竞争中可已落后于频频收购的竞争对手们,只进行了少量的收购。2022年6月,德铁信可以4.35亿美元收购USA Truck,意在大幅增加其在美国卡车运输市场的份额。

集装箱航运业

集装箱航运巨头们则是通过收并购,更快速、踏实地转型成为全球综合物流服务集成商。

前些年,马士基通过收购海陆(Sealand)、铁行渣华(P&O Nedlloyd)和汉堡南美(Hamburg Süd),一直在全球班轮公司运力100强中排名第一。但近年来,马士基开始转型成为综合的物流服务提供商和跨区域业务集成商,通过全球端到端解决方案连接和简化客户供应链,为客户打造更优质的物流体验。

2021年12月,马士基宣布以36亿美元的价格收购总部位于中国香港的合同物流公司LF Logistics(利丰物流),此次收购可以弥补马士基在亚洲合同物流领域的短板。2023年8月,利丰物流品牌名称正式更名为“马士基供应链”。

2022年6月,马士基宣布完成对全球知名货运代理公司翼源国际(Senator International)的收购。马士基表示,翼源国际的加入将为客户的供应链提供更高的灵活性。

2024年2月,马士基发布了2023年全年财报,特别指出“我们需要推动物流业务取得进一步进展,同时继续推进业务转型,不断增强公司的竞争力。供应链持续受到干扰及市场波动,彰显了打造具有韧性供应链的重要性,这进一步证实了马士基发展综合物流战略是支持客户高效应对挑战的正确选择。”

作为全球最大的集装箱航运公司,地中海航运(MSC)也在收并购方面动作不断,频频收购港口、物流公司、航空公司等企业。2022年,MSC收购了巴西综合物流解决方案提供商Log-In Logistica Intermodal 67%的股份。2023年4月,MSC官宣以57亿欧元(约61.7亿美元)的价格收购总部位于巴黎的Bolloré Group的非洲物流业务100%股权。2023年10月,MSC宣布已达成一项具有约束力的协议,将收购意大利客运铁路运营商Italo 50%的股份。

行业从高涨到低迷

目前德铁信可、DSV、德迅(Kuehne+Nagel)

DHL、马士基、地中海航运(MSC)等业绩如何

德铁信可

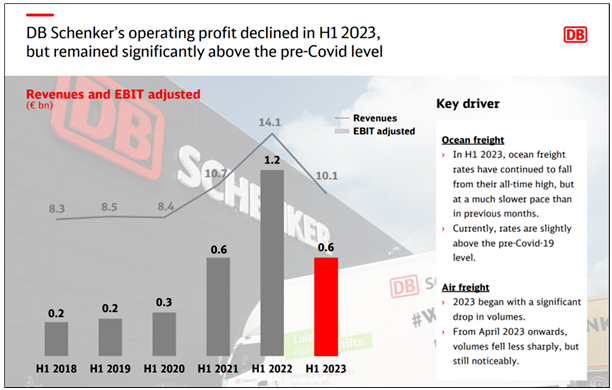

2022年,德铁信可营业收入276.04亿欧元(约298.6亿美元),同比增加20.3%;实现创纪录的18.4亿欧元(约19.9亿美元)息税前利润(EBIT),同比增长49.1%,为德铁集团扭亏为盈发挥了最为关键作用。

2023年上半年,德铁信可实现营业收入101亿欧元(约109亿美元),同比仅下降29%;上半年实现营业利润6.26亿欧元(约6.8亿美元),同比下降47%。

由于空运和海运运价正常化,导致德铁信可的营业收入和利润下降,不过营业利润仍十分可观,预计德铁信可2023年营业利润约为12亿欧元(约13亿美元)。

(德铁信可2023年上半年业绩同比变化,单位:10亿欧元)

DSV

2023年,DSV实现营收1507.85亿丹麦克朗(约218.33亿美元),同比下降36%;息税及特殊项目前利润(EBIT before special items)177.23亿丹麦克朗(约25.66亿美元),同比下降27.4%。

DSV认为,在当前需求疲软、货运市场正常化的环境下,DSV在2023年的市场表现符合预期。

德迅(Kuehne+Nagel)

2023年前三季度,德迅净营收181.59亿瑞士法郎(约206亿美元),同比下降41%;息税折旧摊销前利润(EBITDA)21.58亿瑞士法郎(约24.5亿美元),同比下降42%;息税前利润(EBIT)15.81亿瑞士法郎(约18亿美元),同比下降49%。

德迅表示,虽然经济复苏未能如期实现,但2023年第三季度德迅业绩表现良好,公司获得了市场份额,保证了收益。

马士基

2023年,马士基营收为510.7亿美元,同比下降37.4%;息税前利润(EBIT)39.3亿美元,同比下降87.3%。其中,海运业务营收为336.5亿美元,同比下降47.7%;EBIT为22.3亿美元,同比大幅下跌92.4%。物流及服务业务营收为139.2亿美元,同比下降3.5%;EBIT为4.5亿美元,同比下降45.2%。

马士基认为,2023年的财务表现稳健,符合此前的年度预期。虽然在海运业务方面,运价继续下降,但其他多数业务货量都有所增长,同时强有力的成本控制改善了业绩表现。

地中海航运(MSC)

作为一家非上市的家族企业,从不公布财务数据的地中海航运(MSC)被称为最神秘的船公司。2023年10月,在竞购意大利火车运营商Italo时,MSC无意中泄露了其财务业绩,被称为“泼天的富贵”:2022年全年营收为864亿欧元(约933亿美元),息税折旧摊销前利润(EBITDA)为432亿欧元(约466亿美元),息税前利润(EBIT)为357亿欧元(约385亿美元),这涵盖了该集团的所有业务,包括班轮、邮轮、码头、铁路和航空货运。目前并没有2023年MSC的财务数据。

DHL

2023年前三季度,DHL实现营业收入604.10亿欧元(约652亿美元),同比下降14.5%;息税前利润(EBIT)为47.03亿欧元(约50.8亿美元),同比下降27.8%;集团合并净利润达到26.96亿欧元(约29.1亿美元),同比下降33.0%。

早在2022年中期,DHL集团的管理层就预测,由于经济环境艰难,未来几个季度将会很艰难。2023年11月,DHL发布第三季度业绩时表示,全球经济的复苏尚未实现,然而通过对全球业务增长领域的投资,DHL为全球经济复苏做好了充分准备。