即时配送全年订单量破400亿单

2009年,饿了么上线,随后美团外卖、百度外卖开始出现。至此,主打外卖的即时配送业务就此应运而生。

2014年以后,即时配送的模式开始拓展,闪送、达达、叮当快药等非外卖配送平台开始出现。

2016年,即时配送的商品种类持续扩充,商超零食、生鲜冻品、服饰箱包等多种类型的商品基本实现了“30分钟内送达”。

最近几年,随着“懒人经济”的兴起,即时配送开始爆发,用户数量持续增加。数据显示,2014年我国即时配送的用户规模为1.24亿人,2019年为4.22亿人,2020年达5.06亿人,2021年用户规模达到了6.33亿人。

(图源:中商情报网)

此外,2022年11月,中国连锁经营协会发布的《中国即时零售发展报告》显示,即时零售近5年市场规模增速将达到81%,市场规模仍有着巨大的增长空间。

可以说,即时配送这个千亿级“大蛋糕”已经形成,目前它进入了属于自己的黄金时代。

与此同时,由于即时配送的入局者越来越多,整个市场竞争也愈发激烈。

纵观即时配送赛道的玩家,可以发现,他们大致可以分为外卖平台、即时配送企业、传统快递企业。包括专注外卖配送的美团,饿了么等平台和采取C2C模式的闪送、达达快送等,以及聚焦跑腿服务的快递公司,比如顺丰旗下的顺丰同城。

其中,美团配送占比47.2%、蜂鸟即配与点我达(阿里系)占比20.7%,在第一梯队。达达快送占比4.1%、闪送占比1.5%,顺丰同城占比1.2%,在第二梯队。

在业务范围上,美团配送、蜂鸟即配已经成功覆盖2000个以上县市区,达达快送与顺丰同城也达到了1800个以上。

截至目前,一线、新一线以及二线城市的即时配送用户约占总用户的60%。

在配送生态上,美团、饿了么、顺丰同城、达达快送等平台从争夺流量、扩张品类,到推行送货上门和无人配送,再到整合供应链和本地生活服务,行业逐渐开始“内卷”。

以无人配送为例,截至目前,达达快送的无人配送开放平台已累计支持配送超过5万个商超订单。

另一边,美团也不敢落于人后。截至2022年3月,美团的无人配送车已累计配送真实订单超150万单,美团无人机累计完成面向真实用户的订单超7.5万单。

还有,顺丰同城也在2022年5月推出无人机急送服务,进一步打通了“最后一公里”,大幅提高了配送时效。

可以说,即时配送行业已经进入了“混战时代”。

即时配送,停不下烧钱脚步

值得一提的是,在这场行业混战中,大部分即时配送企业都处于亏损状态。

美团公开数据显示,2021年全年,美团实现营收1791亿元,同比增长56%,亏损金额达到156亿元。

达达快送公开数据显示,2019年到2021年其营收分别为31.00亿元、57.40亿元、68.66亿元;而归母净利润则分别为-16.7亿元、-17.05亿元、-24.71亿元。

另外,顺丰同城公开数据显示,2018-2021年,其归母净利润分别为-3.28亿元、-4.7亿元、-7.58亿元和-8.99亿元。2022年上半年,其净亏损1.44亿元,累计亏损超过25亿元。

显而易见的是,这几家即时配送企业均出现了不同程度的亏损,亏损情况还偶有扩大之势。

之所以会出现这种情况,其实就是因为运力成本太高,导致整体利润水平下滑。

以美团为例,2021年美团外卖骑手配送成本为682亿元,较上一年增长38.3%,占美团外卖总营收比例达71%。

此外,2021年美团的餐饮配送服务收入仅为542亿元,也就是说,2021年美团还“倒贴”了140亿元给骑手。

最新财报显示,去年第三季度美团的配送相关成本达到225.73亿元,同比增长12.6%,环比增长31.3%。显然,美团的配送服务部分也没有收获到明显的“降本”效果。

无独有偶,顺丰同城也是如此。2018-2021年顺丰同城的劳务外包成本分别占了总营业成本的85.4%、86.4%、96.6%、98%。

2022上半年,顺丰同城的总营业成本为43亿元,其中劳务外包成本高达41.99亿元,占比总营业成本94.8%,居高不下。

除此之外,相关机构预测,2022年顺丰同城的单均配送成本为10.2元,而当前即时配送平均成本在6-8元/单,可以看出,顺丰同城的配送成本已经相当之高。

目前看来,美团和顺丰同城等平台将大量的收入都用在了人力成本上,人力成本高昂已经成为了即时配送行业普遍存在的问题。

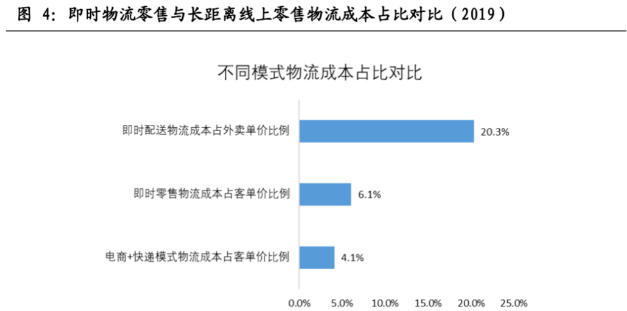

再从整个物流行业来看,长距离的快递配送可以将订单进行整合后再集中分拨,从而控制运力成本。

而即时配送是劳动力密集型行业,需要大量的骑手资源才能保证运力稳定。

同时,在时效性上,用户对即时配送的要求较高,用户可接受的配送时间集中在30-50分钟之间,占比超过62%。

也就是说,平台必须围绕骑手开展即时配送服务。基于此,人力成本难以把控,甚至还可能出现持续攀升的情况。

总而言之,大部分即时配送平台的人力成本高企,还有很大的降本空间。

最后一公里,下沉是关键

现如今,平台内卷严重,即时配送成本高涨,增长开始放缓。

在这种情况下,新老玩家必须坚持“降本增效”,并寻找新的突破口。

就目前看来,下沉市场也许正是即时配送的关键所在。

数据显示,分布在三四线以及下沉市场的零售店铺数量占全国传统零售小店总量的92%。此外,截至2022年,下沉市场移动互联网用户规模超过7亿。

由此可见,零售店铺在三四线城市占比高,但线上化渗透率却很低。

也就是说,在下沉市场,即时配送还拥有很大的发展空间,三四线城市或将成为即时配送平台的新战场。

除此之外,随着互联网技术的发展,利用人工智能提高配送效率并降低成本的方式逐渐被纳入了即时配送环节。

以美团为例,截至2022年底,美团无人机已在深圳实现落地5个商圈,航线覆盖18个社区和写字楼,可为近2万户居民服务。

可以看出,美团正在通过技术创新,实现精细化运营,以降低运力成本,提高配送效率。

从整个行业来看,新老玩家正在酣战,即时配送的战场还在扩大。此时,解决亏损问题已经迫在眉睫。