2M联盟关乎整个东西方贸易运输线,2M联盟解体或打开了全球海洋联盟瓦解的潘多拉魔盒。

疫情过后,2023年的航运市场似乎也没有变得乐观。

对于2M联盟解体,马士基方面终于回应了。2月10日,马士基海运业务首席产品官Johan Sigsgaard对外解释,2M联盟解体是因为马士基如今的战略发生变化,现在终止2M联盟运营这一步骤是满足综合物流战略未来需求的自然步骤,并建立一个更受自己控制的网络来应对市场需求。

2023年1月底,全球最大的两家集装箱航运企业——马士基(Maersk)和地中海航运(MSC)突然爆炸性宣布,将结束双方的2M联盟,十年之约到期不续。

需要注意的是,公告指出,2M联盟将在2025年1月终止,有两年的提前通知期。因此,这将是一次逐步的解散,而不是联盟的轰然倒塌。

有海运行业分析师指出,2M联盟关乎整个东西方贸易运输线,因为2M联盟目前运营着亚洲至欧洲航线32%的运力和太平洋航线27%的运力。“这将改变所有主要航运公司在东西向主要贸易航线上的竞争态势,对中国制造出海和中国跨境电商海外发展尤为关键。”

2M联盟是全球航运行业的三大联盟之首,缔结者马士基和地中海航运合计掌握着全球34.7%的集装箱运力。自2015年2M联盟成立以来,马士基与地中海航运一直共享航线、港口和后勤,联系相当紧密。

如今二者“分家”,带给世界航运界的冲击,就好比一汽与大众的合资公司宣告解体,一个占据市场三成以上份额的巨无霸不复存在了,更多的不确定性和挑战摆在了整个行业面前。

2M联盟为何不再继续强强联手?全球航运市场格局又将如何洗牌?2M联盟解体能否对中国制造出海构成致命影响?

01道不同不相为谋

客观来讲,2M联盟走向解体,是必然的结局。

马士基与地中海航运在2M联盟成立之初就已约定,结盟时间为十年,且需要提前两年公布。因此,宣告解散并非突然之举。此外,业内人士透露,据欧盟监管要求,联盟运力的航线市场份额不得超过30%,可以看到2M联盟已经触及到了这条监管红线。既然无法进一步扩张,解散也是合规合情之选。

虽然有上述客观原因存在,但业界普遍认为,马士基与地中海航运分道扬镳的根本原因在于,二者的发展目标已经不再一致,马士基高层的最新表态证实了这一猜测。

在2M联盟成立之初,马士基是航运界当之无愧的大哥,而地中海航运则要略逊一筹。不过,当时双方的合作可谓是“取长补短”:马士基主跑长线和跨州运输,地中海航运则主跑短线,双方合作能够实现各自利益的最大化,即使遭遇航运市场周期下行,也能更好地共同规避风险。

在联盟的助力下,双方的商业版图都在不断扩大,地位也发生了微妙的变化。

地中海航运打破了马士基维持了20年的全球第一纪录,跃升为新的全球运力第一。Alphaliner数据显示,截至2023年2月13日,地中海航运拥有721艘船,总运力为4,631,403TEU(国际标准箱单位);马士基则拥有702艘船,总运力为4,230,712TEU。

地中海航运自1970年成立以来一直专注于船舶租赁业务,但在最近几年航运市场大幅上行的景气行情下,地中海航运调整了策略,开始大力收购船舶,逐步减少对租船市场的依赖。

据Alphaliner2023年2月13日的最新数据,地中海航运的租船数为286艘,占比已降至52.7%。虽然在全球TOP5的航运公司中租赁船数占比仍是最高的,但地中海航运自有船数已达到435艘,为全球之最。趁着近两年航运企业飓风般吸金、资金池异常充盈的大好行情,地中海开足火力地加码订造新船,不断扩大自己的规模。Alphaliner数据显示,截至2023年2月13日,MSC的新船订单量为133艘,运力共计1,825,276TEU,占其总运力的39.4%。

标准普尔分析师表示,MSC是迄今为止“最积极买船”的航运公司,唯一能稍微遏制其在买方市场垄断地位的,恐怕只有海洋联盟的达飞轮船,截至2023年2月13日有89艘新船订单。

买船可是一笔巨大的开支,且存在巨大的折价风险。据报道,2021年9月,地中海航运以6800万美元的价格买下了5042TEU“CSL Santa Maria”号集装箱船,如今这艘船的估值仅为3000万美元;2021年11月,地中海航运又斥巨资1.05亿美元买下了4896TEU“X-Press Jersey”号集装箱船,现在价值仅剩4800万美元。

由于地中海航运并非上市公司,也从未公开过财务数据,人们难以窥见其账面的真实损益。不过,从业界反馈来看,地中海航运买船之举更多是利好。考虑到其购买的船舶型号十分广泛,从超大型集装箱船(ULCV)到2500TEU及以下的支线船都在其订单之内,意味着地中海航运的运力足够强大,并不需要联盟成员自身就可以实现具有竞争力的运输网络布局,具备独立运营全球航线的能力。业界有分析认为,未来,地中海航运的船队运力规模有可能会相当于一个联盟的总运力。

而马士基的目标则不在于规模化。实际上,近两年来马士基仅订购过一些甲醇燃料船等零碳排放的船队,就没有再买过任何一类集装箱船了。Alphaliner数据显示,截至2023年2月13日,马士基新船订单仅29艘,占其总运力的8.5%。

相比于成为世界最大的航运企业,马士基更想要成为一家全球综合集装箱物流公司。

2023年1月27日,马士基在官网上发表声明称,集团下一步将“通过整合Hamburg Süd和SeaLand等品牌,走向一个单一的、统一的品牌”。声明还表示,此次品牌整合计划是马士基成为“端到端综合物流行业领先者”的又一里程碑,以此为基础,为客户提供更优质的一站式服务和更全面的资源。

马士基集团中国首席代表彦辞(Jens Eskelund)曾对《中国交通报》表示,目前碎片化、相对独立的物流运输方式难以适应特殊的市场环境,端到端的全程物流服务具有“更高的可见性、更好的控制性和更强的韧性”,价值巨大。

据报道,马士基正在着力发展端到端的全程物流服务,可以针对客户的不同需求,提供涵盖陆运、空运、海运、仓储配送及洲际铁路等运输服务。业内人士分析,如果还身处联盟,有些航运业务会交给其他航运企业来代运营,马士基则无法控制服务质量,也就无法实现自己个性化的服务目标。

截至2021年,马士基收购了航空、电子商务、仓储和配送领域的6家企业,并有85个新仓储设施投入运营。2022年,马士基又收购了两家著名公司,分别为美国航空货运运营商Senator和总部位于香港的亚洲物流服务提供商LF Logistics,不断加强物流布局。

需要指出的是,马士基虽然拱手让出了全球运力第一的宝座,但依然是全球集运市场最赚钱的企业。财报显示,2022年第三季度,马士基营收高达227.67亿美元,同比增长37%;净利润达88.18亿美元,同比增长63%,这已是马士基连续16个季度录得净利润同比增长。

不过,马士基的现金流表现有些紧张。2022年第二季度末,马士基的账面现金余额为96.88亿元,第三季度在盈利88亿元的情况下,现金流反而减少了13.76亿元,仅为83.12亿美元。

随着全球航运逐步回归正常,马士基的营收和利润或将出现增速放缓,但在其新的发展战略引领下,是否又会给出和预期不一样的答卷?

可以说,接下来一年里,马士基和地中海联盟的任何举动和表现都将备受瞩目。二者能否在这两年时间内顺利过渡、向世界展示自己风采依旧的王者实力,决定了全球航运界未来的市场格局与面貌。

02风暴中的竞与合

联盟的诞生,其实上是航运市场自我革命和迭代的成果。

随着全球经济一体化发展,越来越多跨国公司需要全球贸易服务,要求班轮公司不断开辟新航线,然而世界航运市场上还很少有能够同时从事远东、北美和欧洲这三大主干航线航运服务的公司。因此,航运联盟应运而生。

相比于之前强制约束、统一定价的班轮公会,航运联盟更符合市场经济规律,在一定的约束规则下互利互助,比如通过舱(箱)位共享协议、码头共享等形式来消化全球过剩运力,又能减少过度竞争,让更多的船公司可以更低成本提供更多服务,从而彼此实现最大利益,产生巨大的规模经济效应。据说,2M联盟成立的第一年,马士基就节省了约3.5亿美元。

全球航运联盟大大小小都有,但实力最强的是2M联盟、海洋联盟和THE联盟这三大联盟,涵盖了全球前九大航运公司,控制着全球约五分之四的集装箱运力。

海洋联盟2017年启动,主要成员为中远海控、达飞轮船、长荣海运,初始期限5年,后延长至2027年。2021年数据显示,海洋联盟包括330艘集装箱船,承载能力380万TEU,提供38条航线服务。THE联盟也于2017年推出,主要成员有赫伯罗特、海洋网联、HMM、阳明海运。2020年,随着韩国现代商船的加入,THE联盟的全球市场份额从25%上升至约30%。

如今,2M联盟解体,在全球航运市场掀起了一场大风暴。其他联盟是否会趁势而起,扩张自己的版图呢?中国航运企业是否又有机会向更高位次发起冲击呢?

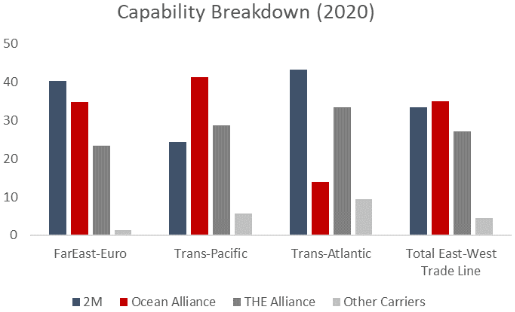

在回答这个问题之前,首先需要了解的事实是,三大航运联盟虽然市场地位超群,但贸易范围主要为覆盖亚洲、欧洲和北美的东西方向航线。据了解,三大航运联盟在亚欧航线、跨太平洋航线、跨大西洋航线三条全球集装箱主干航线上合计运力占到市场份额的近九成,亚欧航线上的运力占比更是达到100%。

2020年数据显示,亚欧航线上,2M联盟领先于海洋联盟和THE联盟;跨太平洋航线上,海洋联盟则占据了绝对优势,2M联盟因现代商船的“易帜”,份额还不及THE联盟;跨大西洋航线上,2M联盟与THE联盟遥遥领先于海洋联盟。但总体来看,海洋联盟在这三大航线的市场占比位列第一。由此可见,跨太平洋航线的市场体量十分巨大。

值得一提的是,2020年,中远海控在跨太平洋航线中运力排名第一,马士基排名第四,地中海航运第六。

BT财经曾对中远海控进行过详细解读,中远海控(COSCO)是目前世界运力排名最高的中国航运企业,以2,866,465TEU、10.19%的市场占比位列全球第四。中国台湾的长荣海运和阳明海运则分别位列第六和第九名。

数据来源:Alphaliner

然而,到了2022年,马士基已经跃升至跨太平洋航线的第一位,地中海航运也升至第三,成为了跨太平航线上增长最快的航运企业,而中远海控则降至第四位。

Alphaliner曾表示,马士基和地中海航运都在专注发展2M联盟布局中未涵盖的跨太平洋航线运力,“两家船公司推出了许多独立的航线服务,这些航线服务不在2M联盟协议的范围内”。这意味着,2M联盟解体后,马士基和地中海航运更能够放开手脚去发展跨太平航线。这对于中远海控而言,将在跨太平航线上直面全球第一和第二的强势竞争。

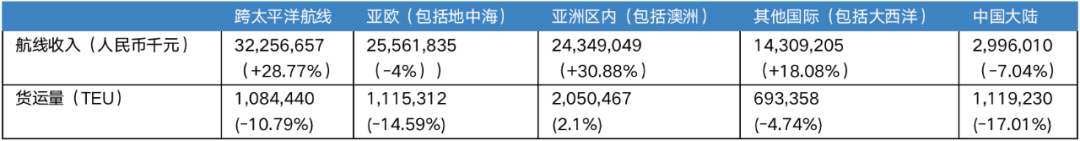

中远海控2022年三季报显示,其跨太平洋航线的货运量不是最高的,但营收最多,收入占总航线收入的32.43%。能否顶住压力,继续保持优势航线的增长,是中远海控在这场大风暴中面临的巨大挑战。

而在2M联盟占据优势的亚欧航线和跨大西洋航线上,中远海控是否有机会多分一杯羹呢?

目前来看,中远海控的亚欧航线在2022年第三季度出现了同比4%的收入下降,货运量的降幅居国际航线之首,为-14.59%。而中远海控的跨大西洋航线则最为薄弱,无论是货运量还是收入,都远不及跨太平洋航线。中远海控想要从这两条航线中获得更多市场份额,难度不小。

与此同时,一些非联盟成员的航运公司也在各大航线上争抢,比如进入亚洲-美东航线的万海、亚洲-美西航线新加入的CU Lines、BAL Container和Transfar等,也为整个航运市场格局增添了不确定性。

事实上,联盟并非牢不可破。天下熙熙,皆为利来;天下攘攘,皆为利往。联盟内成员与联盟外公司跨联盟合作也是常事。比如,2023年1月,THE联盟的赫伯罗特(Hapag-Lloyd)就与海洋联盟的达飞轮船(CMA CGM)签订了亚欧航线的舱位租船合同。2022年7月,THE联盟成员ONE和海洋联盟成员长荣海运签订了一份跨太平洋航线的舱位交换协议。

《中国航务周刊》指出,传统模式的航运联盟已经显现出了时代局限性。未来,一个大联盟时代,或将开启。

03中国海运正在崛起

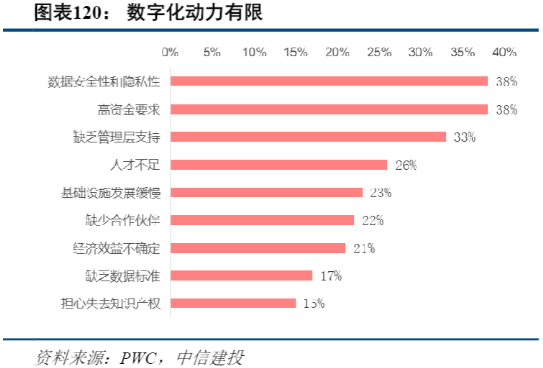

中信建投曾指出,未来五年,运输与物流是最需要数字化的行业。普华永道一项调查显示,只有28%的运输和物流公司认为自己在数字化方面是先进的。

马士基电子商务全球负责人卡斯滕·奥尔森表示,航运行业极为孤立,在任何已知供应链中都存在众多服务供应商,而供应商们又都使用自己的系统和数据标准,行业数字化环境分散。并且,考虑到数据安全性和隐私性等因素,航运行业的数字化一直动力有限。

但如今形势发生了改变。随着新兴经济体崛起、电子商务和全渠道物流的发展、以及云计算等科技应用逐渐落地,为了更好地服务客户需求,技术变革得到了越来越多航运企业的重视。

马士基对于数字化的认识比较深刻,其集团主席Jim Hagemann Snabe曾表示,要警惕被亚马逊或谷歌等科技巨头从另一个维度悄悄打败,“只有最快最好地将实体经济与数字科技结合并协调发展的企业,才能获得最快的发展”。

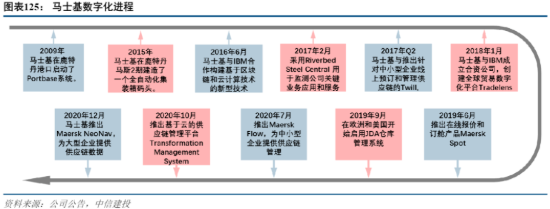

2016年,马士基就与IBM在区块链和云计算技术上进行合作;2018年,双方合资建立了基于区块链的全球贸易数字化平台TradeLens,货主、海洋和内陆承运方、货代和物流服务商、港口和码头、海关等供应链合作伙伴可实时访问运输数据和运输文档。2020年,地中海航运和达飞轮船都加入了TradeLens。

TradeLens曾邀请中远海控集团旗下的东方海外加入,但东方海外拒绝了,表示正在全身心投入GSBN项目中。

GSBN全称为全球航运商业网络,是全球航运业首个区块链联盟,由中远海控集团下属的中远海运集运、东方海外货柜、中远海运港口及其他5家国际知名班轮公司和港口运营方共同发起,于2018成立。

正是从2018年起,航运界出现了区别于传统航运联盟的行业新联盟。

除TradeLens和GSBN外,2019年,马士基又与地中海航运、赫罗伯特、Ocean Network Express(ONE)、长荣海运、阳明海运等其他航运公司共同成立了数字集装箱航运协会(DCSA)。这是一个非盈利性质组织,职能主要有推荐用于货运、设备和船舶中的数字化与标准化的基准性标准,还发布了全面跟踪与追溯API定义,可支持承运方、托运方和第三方进行跨方货运跟踪。

可以看到,TradeLens、GSBN和DCSA这三个行业新联盟没有排他性,不像传统联盟加入了一个就不能加入另外一个,且新联盟成员也来自不同的传统联盟阵营。这种开放性和去中心化,与数字化变革趋势不谋而合。

上海国际航运研究中心国际航运研究所所长助理郑静文表示,目前大家对于数字化、区块链这些新技术如何运用在航运领域还不熟悉,大家一起摸着石头过河。这意味着,在这场数字化的较量中,谁都有可能借此机会崛起。

甚至有业内人士直言,谁能制定航运数字化技术的标准和建立区块链,谁就抢占了国际航运业未来规则和标准的制高点。

目前来看,马士基的优势较为明显。马士基的数字化战略非常明确,其港口、仓储、集装箱自动化和物联网建设正在步入正轨,且已经从中受益。

旗下网站Maersk.com是世界最大的B2B网站之一,2021年营收达380亿美元;2020年疫情影响下,为中小型货主提供端到端服务的数字化产品Twill业务量同比增长13倍,为货代公司提供运输服务是数字化产品Spot订单量增长50倍。

更重要的是,马士基建立的TradeLens平台上已有100多个参与方,已覆盖了全球一半以上的海运市场,记录了超过1000万次航运事件,并每周处理超千万个运输订单。而马士基牵头的DCSA目标更是专门研究和建立行业数字化标准。

相比之下,中远海控为首组织的GSBN,则相对低调。但据中远海控财报披露,GSBN一直在推进数字化建设。

中远海控2022年中报表示,GSBN的核心产品“无纸化放货”继在中国和东南亚成功上线后,又在荷兰鹿特丹顺利完成试点,为简化贸易流程、链接合作伙伴、提升客户体验发挥了积极作用;GSBN另一产品“区块链提单”已经进入商业推广阶段,并于2022年6月正式获得国际保赔集团认可,后续将延伸到危险品证书、装箱单、商业发票等应用场景。

除此之外,中远海控自身的数字化变革也颇见成效。2022年上半年,中远海控的外贸电商平台(SynCon Hub)成交箱量同比增长48%,平台端到端箱量、中小企业的注册数及出货量持续增长。面对疫情挑战,中远海控通过发挥数字化在供应链体系中的作用,为客户打造出“陆改铁、陆改水”等替代路径,打破出运瓶颈,依旧实现了每日进账3.5亿元利润的优秀业绩。

值得一提的是,中远海控也志在为全球客户提供优质的端到端全程物流解决方案。无论是发展目标、战略路径,还是引领的新行业联盟,都与马士基形成了对标。

2022年第三季度,马士基息税前利润达94.77亿美元,中远海控为483亿元人民币(折合约71.29亿美元),盈利规模上仍有所差距,但中远海控的资产流动性更高,流动性资产占比达59.08%,而马士基为40.24%,尤其是账面现金极其充裕,占总资产比例为54.15%,而马士基的现金总资产占比仅为9.36%。并且,中远海控的非流动性资产回报要优于马士基,中远海控的固定资产收益率为97.21%,马士基为89.49%。

由此看来,中远海控的资产结构要优于马士基,也能调动出足够的资金在数字化变革浪潮中去提升和夯实内功,可以有力保障中国制造出海和中国跨境电商海外扩张,从而争夺更多市场主动权。

一个以东方为主导的全新的大航海时代正在徐徐展开。未来的海上运输霸主,或将在这场新的风暴中诞生。中国航运正在以崭新的面貌跨入新的时代!