今年物流是不是特别难做?赚钱是不是特别困难?是不是觉得物流是特别艰难的行业?

但从全球最强势的几家物流、快递、航运、货代企业的长期发展、营收、盈利等角度看,事实并非如此。

相比其他行业,从《财富》世界500强上的物流企业发展路径和长期表现来看,物流企业更具生命韧性。而且其中的大多数也一直保持着稳步上升的态势。当前正处于艰难时期的物流企业或许可以从这些巨头身上找到经验和突破路径。

快递、物流、航运、货代里的佼佼者

从2023年《财富》世界500强排行榜看,全球有17家港航物流快递企业上榜。

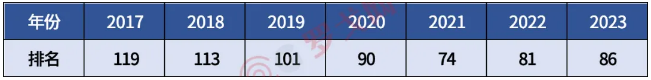

邮政领域,中国邮政、敦豪集团、日本邮政、美国邮政、法国邮政和意大利邮政上榜。其中中国邮政以1102.7亿美元的营收位列86位,已连续四年跻身百强。

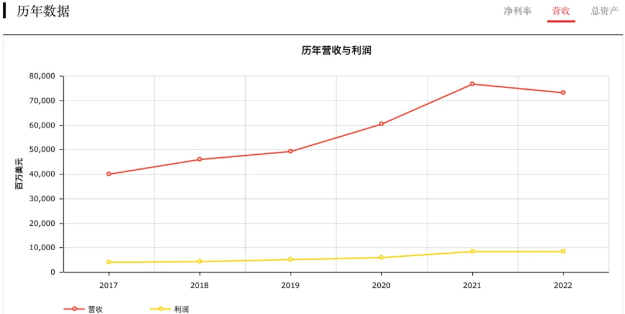

快递领域,UPS、FedEx、顺丰上榜,这是顺丰连续两年上榜,位列377位,相比去年排名上升64位,也是榜单中进步最大的物流企业。

港口航运领域,中国远洋海运、马士基、招商局集团、德迅、赫伯罗特、DSV德国均进入榜单,可以发现船运公司受到海运涨价影响,整体的利润都非常高。

韧性十足的邮政

根据相关报告显示,邮政企业在生命力上相比其他行业更具韧性,在世界500强评选中,极少出现陨落。

中国邮政是2023年唯一一家进入前百名的物流企业。相比2011年其首次进入榜单,当时的排名还是343名,相对靠后,但随着这几年中国邮政将实业与金融相结合、业务多元化后,规模不断扩大,整体排名是稳步上升的趋势。

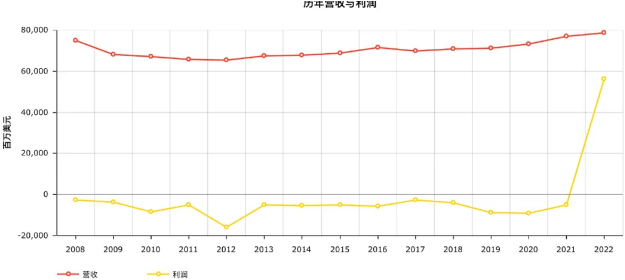

而美国邮政在2023年榜单中利润率是排名第五的,2022年的净利润高达560亿美元,不过这主要受到2022年3月美国通过的一项全面革新美国邮政服务的法案的影响,才会突然间扭亏为盈,要知道2021年的时候其还处于亏损49亿美元状态,到2023年又继续恢复了亏损状态,全年亏损65亿美元。

根据万国邮联报告2023年的报告,供应链中断、邮政经营者使用国际货运和国内邮件相结合的方式取代万国邮联端到端邮政网络、消费者减少使用国际邮政业务等因素影响下,邮政国际业务量整体呈下降趋势。但因为邮政都是各国的基础设施业务,整体的体量有一定保障。

跑赢经济增速的快递企业

根据历年的500强榜单数据来看,全球的快递企业增长速度、挣钱能力是名列前茅的。

有报告认为整体的快递物流企业营收增速长期同步,甚至1.5倍乃至2倍高于经济增速。

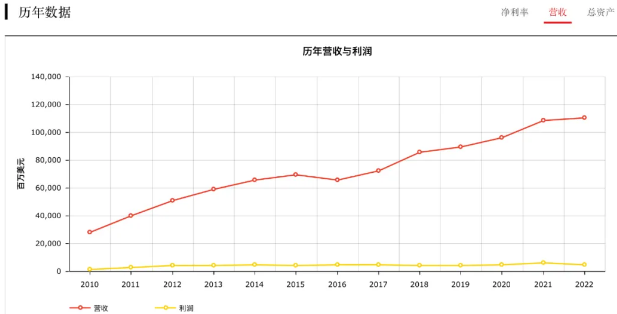

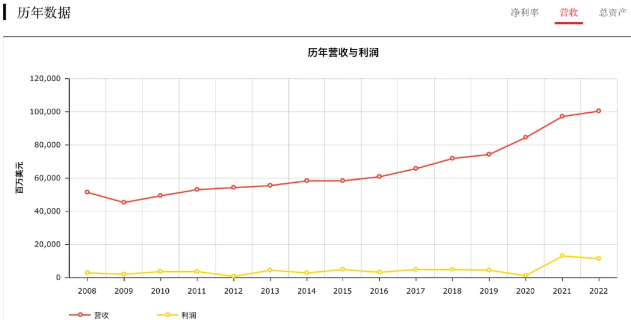

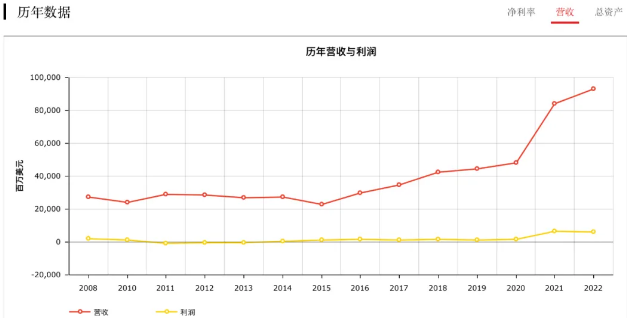

以上榜快递企业为例,2008年UPS、FedEx的营收分别是位列榜首的沃尔玛的13.1%和9.3%,2023年已经到了15.5%和14.4%,这中间两家快递企业还丢失了亚马逊的订单,但依然没有影响其营收的增速。

从排名进步上看,快递企业的进步很是稳定,UPS、FedEx在世界500强的排位,由2008年的141位、214位提升至2023年的101位和114位。尤其值得一提的是顺丰,顺丰是2022年的500强榜单中首次进榜,当时的名次是441位,但到了2023年,位次已经上升到377位,一下子进步64名,可谓是所有物流企业中最靓的。

疯狂赚钱的航运公司

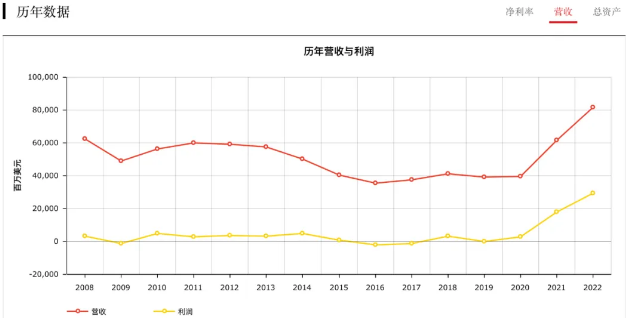

航运公司的营收规模可能不如邮政公司这么庞大,但在盈利这方面却十分强势。

除了美国邮政当年的盈利能力具有特殊性外,最赚钱的物流企业中船运公司绝对重量十足,比如马士基,2022年的净利润是291.98亿美元,位列19;赫伯罗特的净利润是179.116亿美元,位列36。

国内的中国远洋海运、招商局集团等在盈利表现上十分不错。招商局集团2023年实现净利润1910亿元,同比增长6.3%。

从国内航运企业2020年—2022年3年的净资产收益率来看,虽然差异比较大,但基本上都呈现正向表现。

不过最近几年,航运的营收和盈利高涨被认为是受到疫情影响下供应链不稳定带来的运价上涨的结果,依然具有一定的特殊性。不过近期因为全球经济复苏,加上地缘政治冲突和自然灾害等影响,不稳定性仍存在,因此航运业依然被业内看好,认为还将迎来一个增长周期。

物流快递从长期看是稳定的赚钱之路

从上述物流快递企业的排名上升、盈利能力来看,物流从长期看仍是一个能稳定发展、相对赚钱的行业。

当前不少物流企业遭遇困境,但仍需要保持信心,从这些物流巨头身上看到值得学习的地方,稳定前行,未来仍旧可期。

具体看一下各个上榜企业的竞争核心能力和营收盈利情况。

中国邮政集团有限公司(CHINA POST GROUP)

以普遍服务、寄递业务、金融业务、农村电商等为主业,实行多元化经营。核心能力主要体现在持续的改革创新、高效执行、数字化转型、以及强大的物流支撑。

2023年完成了收入7987.31亿元,同比增长6.74%,实现利润787.86亿元,同比增长8.71%。

联合包裹速递服务公司(UNITED PARCEL SERVICE)

全球快递巨头,提供的服务包括全球快捷服务、货物运输、递送服务以及跨境物流解决方案。

核心优势在于其高效快速的运输网络。UPS拥有遍布全球的运输网络,涵盖了200多个国家和地区,每天处理超过1亿件包裹。

2023财年全年,UPS营业收入为909.58亿美元,同比下降9.35%;归属于普通股东净利润为67.08亿美元,同比下降41.91%。

德国邮政敦豪集团(DEUTSCHE POST DHL GROUP)

全球著名的邮递和物流集团。优势主要体现在其全球物流服务网络、技术创新、以及在中国市场的深入参与和贡献。

2023财年营收达到817.58亿欧元(约891.48亿美元),同比下降13.4%,其中货代业务营收同比下降36.1%至193.05亿欧元(约210.5亿美元);息税前利润(EBIT)为63.45亿欧元(约69.15亿美元),同比下降24.8%。

联邦快递(FEDEX)

国际性速递集团,提供隔夜快递、地面快递、重型货物运送、文件复印及物流服务。

在美国拥有20个主要货运中心、350个货运服务中心和4000多个加盟服务站,能够实现快递、包裹和货物的快速交付。此外,联邦快递在全球范围内拥有超过40万名员工和超过65000辆送货车辆,以及200多个航班支持全球航空运输业务。

2023财年净利润为39.72亿美元,同比增加4.01%;其中营业收入为901.55亿美元,同比减少3.59%。

中国远洋海运集团有限公司(COSCO SHIPPING)

以航运、港口、物流等为基础和核心产业,以航运金融、装备制造、增值服务、数字化创新为赋能和增值产业。

中国远洋海运在全球拥有49个集装箱码头,年吞吐能力达到1.32亿TEU。

厦门象屿集团有限公司(XMXYG)

业务领域涵盖大宗商品供应链、城市开发运营、综合金融服务、港口航运、创新孵化等。自带平台优势,包含着人才优势、资本优势、社会优势以及国企特有的信用优势。

2023年全年,厦门象屿实现营业收入4590.35亿元,同比下降14.70%,实现归母净利润15.74亿元,同比下降40.31%。

日本邮政控股公司(JAPAN POST HOLDINGS)

主要业务为邮政、储蓄、简易保险。

日本邮政2023年的营收情况显示收入同比增长4.8%,达到2.85万亿日元,但合并净亏损为85.35亿日元,而去年同期利润为1185.73亿日元。

马士基集团(MAERSK GROUP)

全球最大的集装箱承运输公司,服务网络遍及全球。

核心竞争力在于其高效和创新性的全球物流及航运服务,通过推动多式联运业务模式、全球化业务布局以及对新技术和新市场的投资,不仅提升了自身的服务效率和质量,也巩固了其在全球物流和航运领域的领先地位。

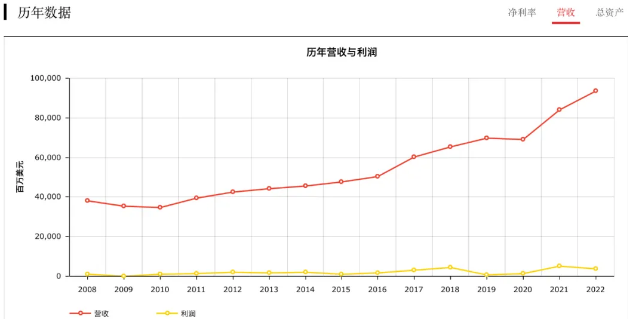

2023年全年实现营收510.65亿美元,同比下降37.4%。息税前利润为39.34亿美元,同比下降了87.25%。

美国邮政(U.S. POSTAL SERVICE)

负责全美的邮政服务机构,其业务范围邮件投道、包裹传送、货物运输、邮政服务等一系列业务,并可提供网上服务。

2023年净亏损总额为65亿美元,上年同期净利润为560亿美元。全年总营业收入为782亿美元,同比下降了0.4%。

招商局集团有限公司(CHINA MERCHANTS GROUP)

一家业务多元的综合企业。招商局业务主要集中于综合交通、特色金融、城市与园区综合开发运营三大核心产业,并正实现由三大主业向实业经营、金融服务、投资与资本运营三大平台转变。

2023年全年实现利润总额2268亿元、同比增长3.4%,净利润1910亿元、同比增长6.3%。

德国联邦铁路公司(DEUTSCHE BAHN)

由原德国联邦铁路及德国国营铁路合并而成。

2023年2023年营收为450亿欧元,2023年陷入了严重亏损,亏损总额超过20亿欧元,具体为24亿欧元。

德迅集团(KUEHNE + NAGEL INTERNATIONAL)

全球最大的货运代理公司之一,世界上最大的无船经营的公共承运人。

2023年,德迅净营业收入238.5亿瑞士法郎,较上年同期下降39.5%;息税前利润(EBIT)为19.0亿瑞士法郎,同比下降49.4%。

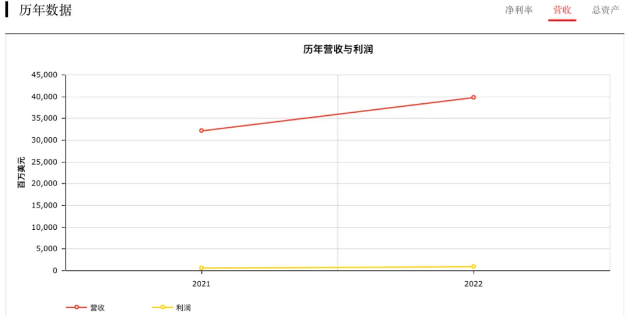

顺丰控股股份有限公司(S.F. HOLDING)

核心竞争力主要包括高效的物流网络、多元化的业务矩阵、科技驱动的智慧供应链管理,以及优质的客户体验。

截至2023年底,自有及租赁共103架全货机,执飞共152条国内及国际航线,并投运亚洲最大的鄂州航空货运枢纽,并在全球运营管理1,900个仓储资源、396个转运中心、超4.4万个自营及代理服务点。

2023年实现营业收入2584亿元;实现归属于上市公司股东的净利润82.3亿元,同比增长33.4%。

法国邮政(LA POSTE)

主要业务分为信函业务、包裹和物流业务、金融业务三大部分,其在全球拥有200家子公司,17000个投递点。

2023年上半年营业利润为11.66亿欧元,2022年同期为2.35亿欧元。净利润则从去年上半年的9.19亿欧元下降了一半,为4.61亿欧元。

赫伯罗特公司(HAPAG-LLOYD)

全球第五大集装箱航运公司,拥有庞大的船队,包括278艘船舶,总运力达到200万标准箱,且订单量约为20万标准箱。2022年首次登上500强榜单。

2023年全年,赫伯罗特实现营业收入179亿欧元,同比下降48%;息税折旧摊销前利润(EBITDA)为45亿欧元,同比下降76.4%。

意大利邮政集团(POSTE ITALIANE)

主要业务包括银行账户、借记卡、债券、基金、保本理财、抵押贷款和邮政汇兑等。

2023年总收入增长了2.4%,达到341亿欧元,同比增长1.7%。

DSV公司(DSV)

一家全球运输和物流服务提供商,通过端到端、数字化、低碳化在供应链中创造价值。

2023年,DSV实现营收1507.85亿丹麦克朗(约合219.96亿美元),同比下降36%;息税及特殊项目前利润177.23亿丹麦克朗(约合25.85亿美元),同比下降27.4%。