一票快递成本是多少?快递公司能赚多少钱?

加盟制的快递公司里,快递成本主要包括分拣、运输和末端派送三大组成部分。其中,末端派费支出占比超过一半,包含分拣成本和运输成本在内的中转成本占比大概在40%左右。

在对2023年各大快递公司经营数据的比较中,韵达以最低的2.10元单票成本脱颖而出,紧随其后的是申通(2.15)、圆通(2.18元)以及极兔。值得注意的是,中通的总成本数据未包含派送成本,因此在此对比中暂不纳入分析。在盈利表现上,中通以净利润90亿元傲视群雄,换算成平均单票利润约为0.3元。

单票运输成本大体保持在0.45元左右,且五大加盟型快递2023年都实现了下降。其中,极兔以下降0.02美元(约0.14元)居首,其次是韵达(下降0.11元)、中通(下降0.06元)、申通(下降0.06元)、圆通(下降0.05元)。

不仅如此,单票分拣成本也见证了类似的下降趋势。其中,极兔继续领跑,减少了约0.14元,中通下降0.05元,申通下降了0.05元,圆通下降了0.04元,韵达则变化不大。

步入2024年,快递行业呈现出新的发展动态。部分龙头企业战略转向,不再单纯追求业务量的高速增长,而是将重心转向夯实基础设施建设、让利加盟商、稳定网络。在经营策略层面,企业开始慢慢放弃“价格战”,并着力于赋能网点、降本增效与服务升级,以增强竞争力。

一方面是通过构建中转场与末端网点的直连网络以及推行末端共配模式,深度挖掘成本削减空间,提升运营效率;另一方面,推出产品分层服务,通过限时揽收承诺、优先中转处理、派件前电话通知客户及上门服务,去挖掘中高端市场。

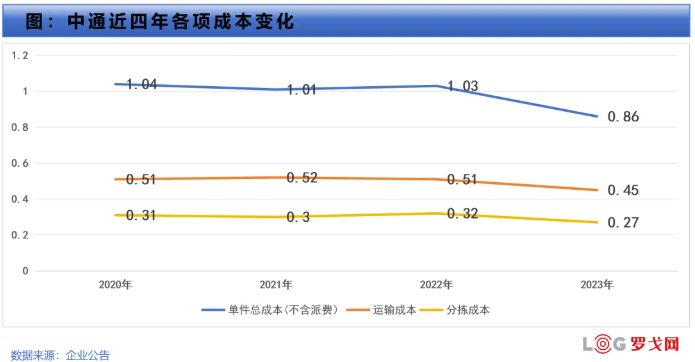

中通:单票成本下降16.5%,净利90亿元

2023年,中通营收同比增长8.6%至384.19亿元,调整后净利润同比增长32.3%至90亿元。全年包裹量同比增长23.8%至302亿件,市场份额扩大0.8个百分点至22.9%,但单票收入下跌了11.3%。

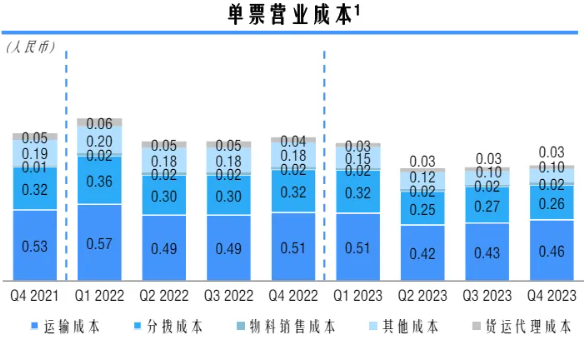

单票成本方面,其单票营业成本为0.86元(不含派费),对比22年减少0.17元,同比下降16.5%。其中,单票运输成本为0.45元,较22年下降6分,主要是由于高运力车辆使用率提升,干线路由规划优化及燃油价格的下降带来的运营效率改善;单票中心操作成本0.27元,下降5分,主要得益于作业流程标准化的实施以及绩效考核体系的改善。毛利率由2022年的25.55%提升至2023年的30.4%。

来源:中通快递2023年业绩报告

中通预计,2024年的全年包裹量将在347.3亿至356.4亿件的区间,同比增长15%至18%。但相较于前一年度24%的高速增长,增速目标有所调降。对此,业内人士推测,中通正有意调整其过往“以价换量”的激进策略,转而采取更为审慎的态度,通过适当控制价格战的烈度,让利加盟网点,以巩固网络稳定性。

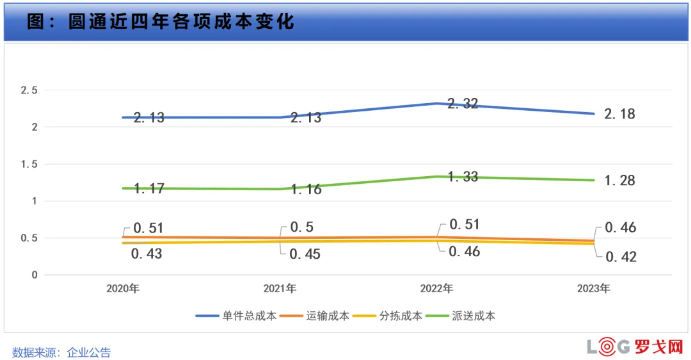

图片圆通:市占率排名第二,毛利下滑

2023年,圆通营收576.84亿元,同比增长7.74%,归母净利润37.23亿元,同比下降5.03%。其中,快递业务营收522.69亿元,同比增长13.27%,归母净利润38.4亿元,同比增长5.15%,业务量212.04亿件,同比增长21.31%。

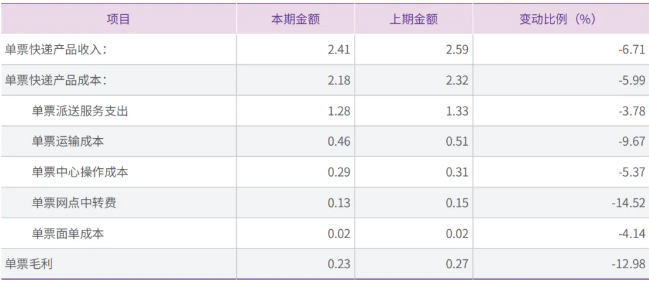

成本方面,2023年圆通单票快递产品成本2.18元,较去年同期下降5.99%,单票毛利 0.23 元,同比降幅 12.98%。其中,单票运输成本0.46元,较去年同期下降0.05元,降幅9.67%;单票中心操作成本0.29元,较去年同期下降0.02元,降幅5.37%;派费成本1.28元,较22年下降0.05元,降幅3.78%。

来源:圆通2023年业绩报告

在成本管控策略上,圆通持续推动全面数字化转型,一手紧抓干线运输效率,一手推广中心精益生产。比如,提升大型运输车辆、甩挂车辆、双边运输车辆及自有车辆占比;升级场地工艺设备,加速提升自动化设备效能等。

由于2023年全年的激烈价格竞争,圆通的单票收入仍呈现下滑趋势,从2022年的2.59元降至2023年的2.41元。这一变化导致毛利润率同步收缩,由先前的11.12%滑落至10.27%。但在今年一季度已有所改善,快递业务实现归母净利9.94亿元,同比增长约11.87%。

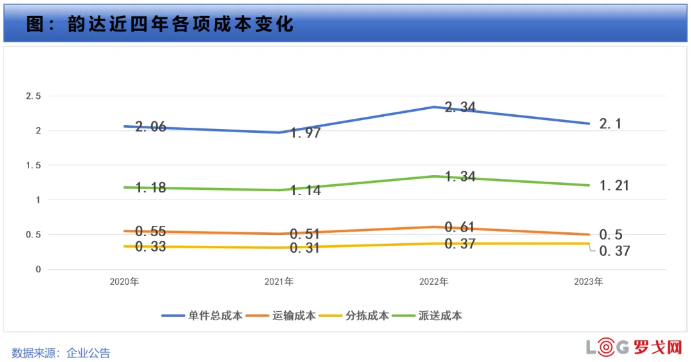

韵达:毛利提升,运输成本管控成效显著

2023年,韵达营收449.83亿元,同比减少5.17%;归母净利润16.25亿元,同比增加9.58%,完成快递业务量188.54 亿票,同比增长7.07%,市场份额达14.28%。

成本方面,对比2022全年,2023年韵达单票总成本为2.1元,下降0.24元,单票成本和降幅均在快递企业中领先。其中,单票运输成本为0.5元,较去年同期下降0.11元;单票分拣成本0.37元,变化不大;单票派费1.21元,较去年同期下降0.13元;毛利率则从8.39%增加至8.52%,上升 0.13 个百分点。

来源:韵达2023年业绩报告

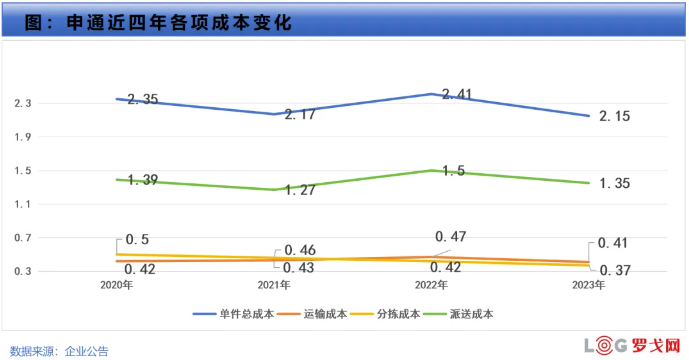

申通:营收和业务量增速领跑,毛利下滑

经过三年多的变革,申通近期的表现可圈可点,业务量迅猛增长,份额有力回升。2023年,申通营收409.24亿元,同比增长21.54%;归母净利润3.41亿元,同比增长18.41%;业务量175.07亿件,同比增长35.23%;市场占有率为13.26%,同比上升1.55个百分点。

从成本端看,核心成本项也得到了有效改善,申通通过扩大自动化分拣设备的应用,持续提升分拣效率,并优化自有车队运力结构及路线规划,加大各环节数智化能力的建设投入,实现成本良好控制。2023年,申通单票总成本2.15元,下降0.26元。其中单票派费成本1.35元,下降0.15元;单票分拣成本0.37元,下降0.05元。单票运输成本0.41元,下降0.06元。

来源:申通快递2023年业绩报告

毛利率变化情况与圆通类似,申通的单票收入下滑导致毛利润率同步收缩,由先前的4.24%滑落至3.91%。但在今年一季度已经取得明显改善,实现归母净利润1.9亿元,同比增长达43.2%。

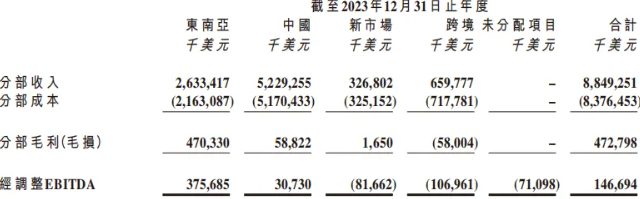

极兔:成本显著降低,中国市场毛利转正

极兔2023年全球营业收入攀升21.8%至88.49亿美元,毛利润从2022年的-2.7亿美元提升至2023年4.7亿美元,经调整EBITDA首次转正,达到1.47亿美元,全年累计处理188亿个包裹,较2022年增长29%。

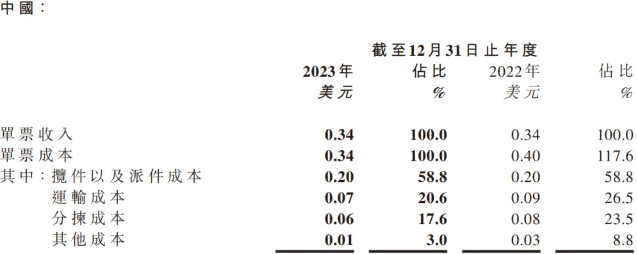

在中国市场,极兔2023年包裹量为153.41亿件,同比增长27.6%,市占率11.6%,排名升至第六。收入为达到52.29亿美元,成本为51.7亿美元,单票收入和成本分别为0.341美元(约人民币2.47元)、0.337美元(约人民币2.44元)。

来源:极兔2023年业绩报告

相较于2022年,极兔中国市场2023年的单票收入维持不变,而单票成本显著降低,从0.4美元降至0.34美元。其中,揽件及派件环节的成本继续保持在稳定的0.2美元水平。单票运输成本则从2022年的0.09美元下降至2023年的0.07美元,降幅为0.02美元。至于分拣成本,2023年为0.06美元,相较于前一年度的0.08美元,同样减少了0.02美元。对于成本方面的优化,极兔表示是由于业务量增长带来的规模效应、精细化运营管理的持续优化。

来源:极兔2023年业绩报告